Tout propriétaire de petite entreprise doit gérer les risques, et le choix d’une assurance est l’un des moyens les plus simples et les plus efficaces d’y parvenir. Une bonne protection d’assurance aide votre entreprise à décoller et à se développer pour devenir une entreprise prospère.

Connaître les types d’assurance professionnelle

Vos besoins en matière d’assurance varieront en fonction d’un certain nombre de facteurs, notamment votre secteur d’activité, votre spécialité et vos actifs commerciaux. Voici les polices d’assurance professionnelle les plus courantes que vous voudrez envisager, ainsi que ce qu’elles couvrent :

A découvrir également : Décoder les signaux contradictoires des hommes : comprendre l'ambiguïté

L’assurance responsabilité civile générale couvre les poursuites en responsabilité civile pour les blessures subies par des tiers, les dommages matériels subis par des tiers ou les préjudices publicitaires comme la diffamation ou la violation des droits d’auteur.

L’assurance des biens commerciaux permet de réparer ou de remplacer les biens commerciaux volés, perdus ou endommagés, y compris votre bureau ou espace de travail, votre inventaire, votre équipement et votre mobilier.

A lire en complément : Comment bien organiser sa facturation d’infirmier libéral ?

L’assurance contre les pertes d’exploitation peut être incluse dans une police d’assurance des biens commerciaux et couvre les frais d’exploitation si votre entreprise est obligée de fermer temporairement ses portes en raison d’une tempête, d’un incendie ou de tout autre événement.

L’assurance responsabilité professionnelle est populaire parmi les entreprises qui fournissent des services professionnels, et est également connue sous le nom d’assurance erreurs et omissions (E&O). Elle couvre les poursuites pour des erreurs de travail, des oublis et des négligences.

L’assurance responsabilité civile cybernétique aide à couvrir les coûts d’une violation de données ou d’un autre cyberincident dans votre entreprise, ainsi que les coûts si vous êtes poursuivi pour la violation de données de votre client.

L’assurance contre les accidents du travail couvre les frais médicaux et la perte de salaire en cas de blessures ou de maladies liées au travail. La couverture comprend généralement une assurance responsabilité civile de l’employeur qui protège contre les poursuites intentées par les employés pour négligence.

L’assurance automobile commerciale couvre les frais médicaux, les dommages matériels et les frais juridiques si votre véhicule d’entreprise cause un accident.

L’assurance automobile de location et de non-propriété peut aider à payer les accidents impliquant un véhicule personnel, de location ou loué qui est utilisé à des fins professionnelles.

Considérez les assurances qui peuvent être légalement requises

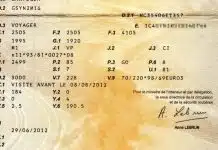

La souscription d’une assurance commerciale n’est peut-être pas seulement un bon investissement pour votre petite entreprise – elle peut être une nécessité. Selon votre secteur d’activité, votre région, vos clients et vos prêteurs, vous pouvez être tenu de souscrire certaines garanties.

Par exemple, si vous louez un local commercial, votre propriétaire peut exiger que vous souscriviez une police d’assurance responsabilité civile générale pour couvrir les éventuelles poursuites de tiers en cas de dommages corporels ou matériels. Les prêteurs hypothécaires ont souvent des exigences similaires pour les propriétaires de biens commerciaux.

À quelques exceptions près, les entreprises ayant des employés doivent souscrire une assurance contre les accidents du travail. Les réglementations varient d’un État à l’autre, mais la plupart exigent que vous soyez couvert dès que vous embauchez votre premier employé.

Les clients peuvent également exiger que vous ayez une certaine couverture avant de vous engager. Les types de polices d’assurance peuvent varier en fonction de l’industrie et des risques. En voici quelques exemples :

Toute petite entreprise qui fournit un service ou offre des conseils, comme un architecte, peut être tenue de souscrire une assurance responsabilité professionnelle.

Un consultant en informatique peut être tenu de souscrire une assurance contre les accidents du travail.

Le contrat d’une entreprise de construction avec un client peut exiger qu’elle souscrive une assurance des risques du constructeur pour couvrir le vol ou les dommages aux biens en construction.

Les contrats des clients peuvent également vous obliger à souscrire un certain niveau de couverture, afin de donner aux clients l’assurance que vous couvrirez les pertes financières si le pire se produit. Si les exigences d’un contrat client dépassent les limites de votre police, vous pouvez envisager de souscrire une assurance parapluie commerciale.

Une assurance parapluie offre une couverture supplémentaire pour les demandes d’indemnisation présentées au titre de l’assurance responsabilité civile générale, de l’assurance automobile commerciale ou de l’assurance responsabilité de l’employeur.

Renseignez-vous sur les obligations légales de votre région et de votre secteur d’activité pour vous assurer que vous disposez d’une couverture adéquate. Un agent d’assurance expérimenté peut vous conseiller sur la couverture dont vous aurez probablement besoin.